昨年12月16日、政府与党より『令和5年度税制改正大綱』が発表されました。

本レポートでは、その内容を前後編に分け、今号においてはまず、相続税・贈与税関連についてまとめて解説して参ります。

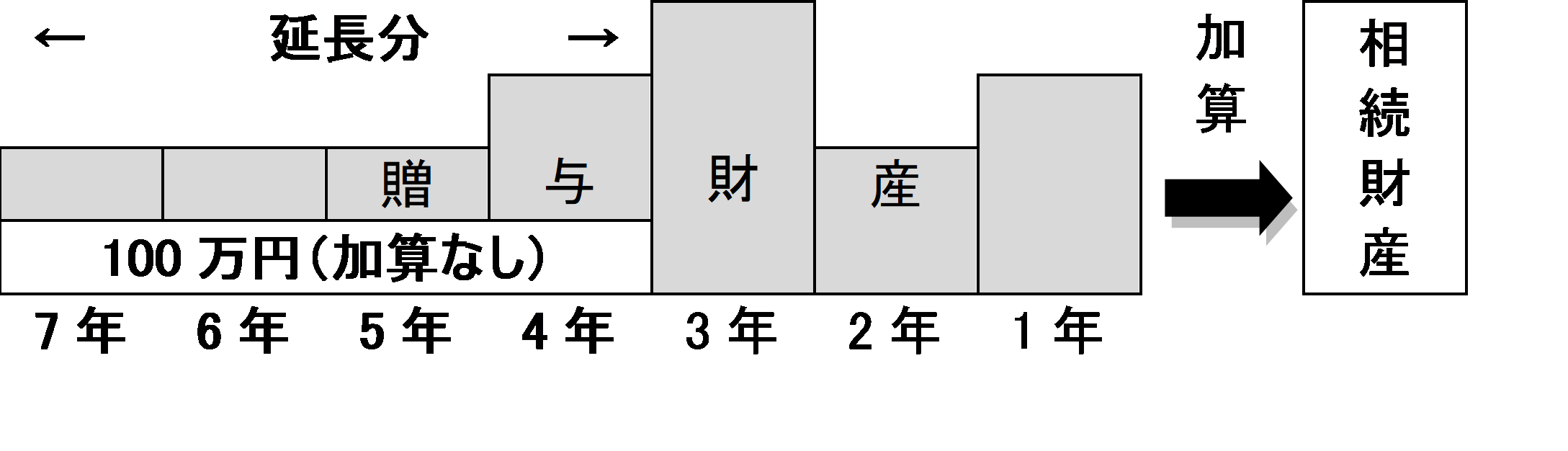

1.生前贈与加算の期間延長

相続があったとき、亡くなった方から生前に受けていた贈与財産の一部は相続財産と合算(以下「足し戻し」)し、相続税を計算することになります。

もちろん、贈与時点で納付した贈与税は、算出後の相続税から差し引かれるのですが、暦年贈与(毎年110万円までは贈与税を非課税とする規定)の非課税枠に収まるように贈与を行っていた場合は単純にその分相続財産が増える(「生前贈与加算」)ことになります。

今回、この足し戻しの期間が相続開始前3年から7年に延長されることとなりました。ただし、延長された“4年間”に行われた贈与のうち、“合計”100万円までは加算対象外です(毎年100万円ではなく)。

この改正は令和6年1月1日以後の贈与より適用されます。

なお、加算期間が3年を超えるのは令和9年1月1日以降なので、それ以前の相続については影響を受けません。

今回の税制改正大綱には、令和3年度の大綱から触れられていた「相続と贈与の一体課税(相続でも贈与でも税負担を同じにする)」のための内容が盛り込まれており、この「生前贈与加算の期間延長」と次に紹介する「相続時精算課税制度の見直し」はその布石(最終的に全て相続税での精算を企図した仕組み作り)といえます。

2.相続時精算課税制度の見直し

「相続時精算課税制度」とは、60歳以上(一部例外あり)の父母・祖父母から18歳以上の子又は孫に対する贈与について、税務署に選択の届出をすることで、一生涯で2,500万円の特別控除枠まで贈与税の課税がされない制度ですが、、、

・贈与した全ての財産が相続発生時に足し戻しの対象になる

・全ての贈与について申告が必要

・生涯累計で贈与が2,500万円を超えると後は一律20%課税

・暦年贈与の方が基本的に節税効果は高い

・一度選択すると暦年贈与には戻れない

など、使い勝手に難があったため、あまり普及が進んでいませんでした(贈与時点の評価額で課税される特性を生かして、将来的に値上りする可能性の高い財産を早期に贈与しておき、最終的に相続時点での課税額を減らす、という利用法が一般的に想定されますが、あくまで限定的と言わざるを得ません)。

そこで、今回の税制改正大綱で盛り込まれたのが、特別控除とは“別枠”での年間110万円の基礎控除の新設です。

この新設された基礎控除は、

①年間110万円以下の贈与であれば申告・納税が不要

イメージとしては暦年贈与の非課税枠が追加されたと考えていただければわかりやすいかと思います。

ただ、上述の通り、2,500万円の特別控除枠も別枠であるので、例えば500万円の贈与を行った場合、110万円は基礎控除、それを超えた390万円は特別控除となり、納付額は0円ですが、申告は必要となります。

②年間110万円までの部分は相続時に足し戻しの対象にならない

暦年贈与の非課税枠との最大の違いですが、この基礎控除枠はたとえ相続開始前7年以内(改正後)に行われた贈与であっても足し戻しの対象となりません。つまり、毎年110万円以上贈与し続けた場合、110万円×7年間=770万円(最大)まで生前贈与加算を減らすことが可能となります。

そうなると気になるのが、改正後は暦年贈与と比べて、どちらが有利なのか?ですが、これは個別事情によって異なります。例えば、今後7年間程度なら健康維持の自信がある先生方はこれまで通り、暦年贈与で少額ずつ財産移転をした方が基本的には有利と言えます。

なぜなら、相続時精算課税制度の特別控除枠2,500万円部分については相続時に全額足し戻されるというデメリットは従前通りだからです(あくまで贈与時に課税されないだけ)。

また、受贈者がお孫さん(相続人にならない)の場合、そもそも足し戻しの対象外なので、精算課税制度を選択するメリットはありません。

よって、健康状態に不安がある先生方がご子息への贈与に精算課税制度の利用を検討されるケース等に限られるものと予想されます。

また、既に当制度を選択済みで、しかも上限額まで利用しているという場合でも、改正後は毎年110万円の基礎控除が利用可能となります。

この改正は令和6年1月1日以後の贈与より適用されます。

3.教育、結婚・子育て資金贈与の期限延長と課税強化

子や孫の教育資金に充てるため、金融機関を通じて一括贈与を行った場合の1,500万円までの非課税制度について、その適用期限が3年延長され令和8年3月31日までとなります。

ただし、同時に、安易な節税目的での利用を防ぐための諸要件の改正も行われています。

まず、贈与者が死亡したときに教育資金として使用していない残額がある場合、改正前は受贈者が23歳未満又は在学中であれば相続税の対象とはなりませんでしたが、改正後は相続財産の合計額が5億円を超えるときには相続税の課税対象となります。

また、受贈者の年齢が30歳に達したことなどにより教育資金契約が終了したときに残額がある場合、改正前は贈与税の特例税率(18歳以上の子や孫へ贈与する場合に適用される低い税率)により課税されていましたが、改正後は一般税率で課税されることとなります。

さらに、類似規定の「結婚・子育て資金の一括贈与(こちらは1,000.万円まで非課税)」についても、受贈者の年齢が50歳に達したことなどにより資金管理契約が終了したときに残額がある場合、課される贈与税の税率を特例税率から一般税率へ変更するという改正を行った上で、適用期限が令和7年3月31日まで2年延長されます。