今号は、前回に引き続き、「令和8年度税制改正大綱」その後編の解説をして参ります。

1.こどもNISA新設

18歳未満の子供のための「こどもNISA」が新設されます。

いわゆるジュニアNISA(2023年で新規口座開設は終了)の後釜枠ですが、内容は次の通り変わっています。

| ジュニアNISA | こどもNISA(新) | |

| 年間投資上限 | 80万円 | 60万円 |

| 合計非課税枠 | 400万円 | 600万円 |

| 非課税期間 | 5年 | 無期限 |

| 払い出し制限 | 原則18歳まで不可 | 12歳 |

ジュニアNISAは非課税期間が短く、また原則18歳まで払い出しが出来ないことから不人気だったため、その点を改善した内容になっていますが、投資先は「つみたて投資枠」の対象商品に限定されます。

また、12歳以上であれば子の同意などが必要ですが、教育費や生活費の支払いのために払い出しが可能であり、災害等の事由があれば12歳未満であっても払い出しが可能です。

なお、18歳に達した場合、自動的に通常のNISAに移行するため、切れ目なく運用することが可能です。

2.住宅ローン控除の延長と見直し

住宅ローン控除について、下記の改正を行ったうえで、適用期限が令和12年12月末まで5年間延長されます。

| 入居時期 | ~R7年

改正前 |

R8年

~R9年 |

R10年

~R12年 |

||

| 控除対象借入限度額 | 新築・再販 | 省エネ | 3000万円 (4000万円) |

2000万円 (4000万円) |

新築:対象外 再販:2000万円 (3000万円) |

| 中古 | 認定 | 3000万円 | 3500万円 (4500万円) |

||

| ZEH | 3000万円 | 3500万円 (4500万円) |

|||

| 省エネ | 3000万円 | 2000万円 (3000万円) |

|||

| 控除期間 | 新築・再販 | 省エネ | 13年 | 13年 | 新築:対象外 再販:13年 |

| 中古 | 一般以外 | 10年 | 13年 | ||

※再販=買取再販(業者によるリノベーション物件)

※()書き=特例対象個人(若者夫婦、子育て世帯)の場合の金額

※“認定>>ZEH>>省エネ>>一般”の順で高基準な住宅となります

ご覧の通り、新築の省エネ基準適合住宅(表:省エネ)について、控除できる借入限度額と控除できる期間が縮小されています。

3.免税事業者からの仕入に係る消費税の経過措置の緩和等

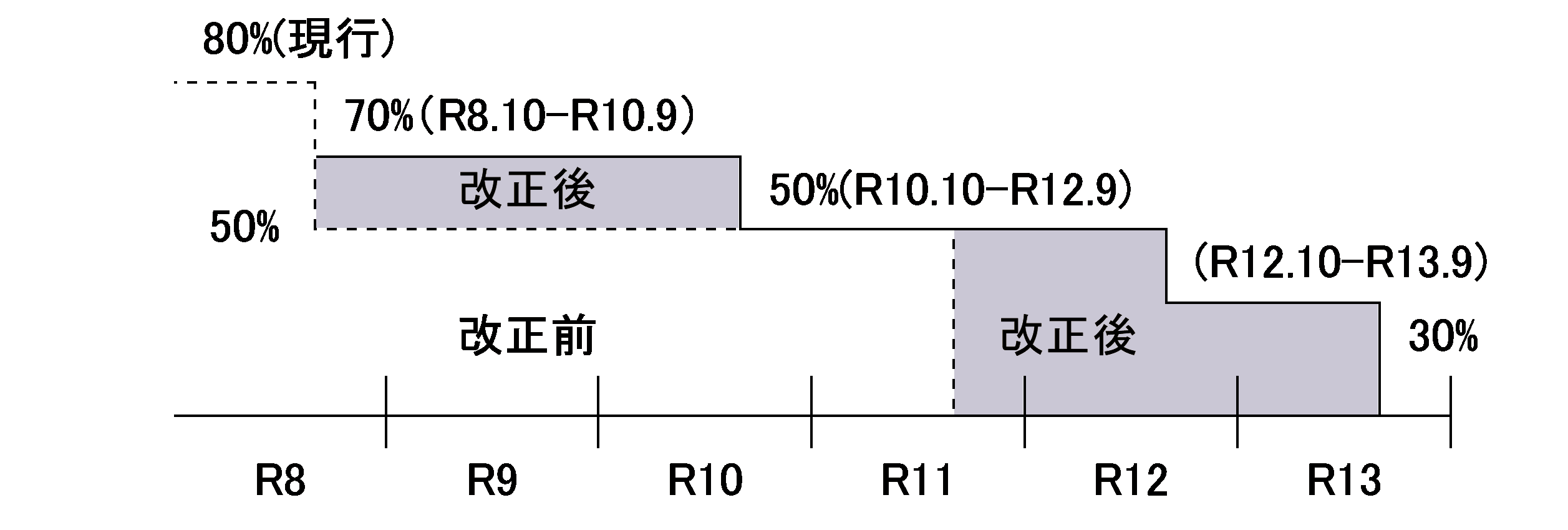

消費税の納税義務がない小規模事業者からの仕入に係る税額控除について、経過措置が緩和・延長されます。

本来、インボイス制度下では、免税事業者からの仕入については消費税の控除ができませんが、経過措置として一定期間、免税事業者からの仕入についても何割かは税額控除を認めるという対応がとられており、今回、その経過措置が下記の通り緩和・延長されました。

元々、令和8年10月に50%、令和11年10月で控除なし、となる予定でしたが、新たに70%と30%の期間を新設し、期限も最終的に令和13年9月まで延期されることになりました。

4.超富裕層への課税強化(ミニマムタックス)

「1億の壁」是正のため、超富裕層への課税が強化されます。

皆様ご存知の通り、所得税は基本的に所得が増えるほど税率が高くなります。しかし、株などの金融資産は別枠(分離課税)で税率が一律20%となっており、そのため、資産に占める金融資産の割合が多い富裕層ほど税負担が低くなるという“逆転現象”が起きていました(年間所得1億円前後で税負担が低下するため「1億の壁」と呼ばれています)。

このため、令和7年度より、総所得から3.3億円を差し引いた金額に22.5%を乗じ、不足があれば追加課税される制度が導入されることになっていましたが、今回更に3.3億円→1.65億円に、22.5%→30%に、改正されることとなりました(最低限の納税ラインを定めるという仕組みから「ミニマムタックス」とも呼ばれます)。

通常はあまり関わりのない制度ですが、M&Aで出資金譲渡を行うなど多額の金融資産の譲渡を行う場合には注意が必要となります。

5.教育資金一括贈与制度の廃止

30歳未満の者に対して、祖父母などから教育資金を金融機関を通して1,500万円までの非課税で一括贈与できる「教育資金贈与制度」が令和8年3月末をもって終了します。

理由は諸々ありますが、過去の改正により、相続時に残高があると課税されるようになった、手続きが面倒である、教育資金はそもそも都度贈与でも課税されない等、様々な要因が重なった結果といえます。

6.特定生産性向上設備投資促進税制の創設

一定の要件を満たした場合に設備投資額の全額を即時償却もしくは取得価額の7%(又は4%)の税額控除を受けられる制度ですが、適用条件が厳しく、必要投資額が中小企業者でも最低5億円となっており、利用できるケースは極めて限定的と言わざるを得ません。